ちなみに、こんなにも制度に違いがあるのかは、管轄している省庁が違うから。

- iDeCo(イデコ):厚生労働省

- NISA:金融庁

今回は、iDeCo(イデコ)とつみたてNISA、自分に合った投資方法を選択できる力を身につけられる。そんな記事になっているので、ぜひ参考にしてみてね♪

Contents

投資目的は老後資金?それとも…?

まず、結論からお伝えすると、こうなるわ。

- 老後資金を作りたい(60歳以降の生活費)→iDeCo(イデコ)

- 老後資金以外の資金を作りたい→NISA(つみたてNISA)

- 上記、両方の資金を作りたい→iDeCoとNISAのダブル使い

なぜこの結論なのか、詳しく解説するわね。

長期スパンでの資金作りには「積立投資」がおすすめ。積立投資ができるのがiDeCo(イデコ)とつみたてNISA。

※後ほど一般NISAとつみたてNISAの違いについても説明するわね。

毎月決まった金額をコツコツ積立てるから、少額で始められるし、1度始めると基本的にはほったらかしでOKだから、投資初心者にオススメと言えるのよ。

あと、定期定額購入の積立にはドルコスト平均法が働くから、リスクの分散にもなる。

まず、投資の目的が決まっていないなら、決める必要があるわ。

投資の目的と言っても、難しく考えなくていいの。

- 老後資金を作りたいのか(60歳以降の生活費)

- 老後資金以外の資金を作りたいのか

- 上記、両方の資金を作りたいのか

これくらい、ザックリでOKよ。

なぜ60歳以降の老後資金とそれ以外に分けるのか、それはiDeCo(イデコ)制度の性質上、原則60歳まで積み立てた金額は引き出せないから!

という事は、

- 老後資金を作りたい(60歳以降の生活費)→iDeCo(イデコ)

- 老後資金以外の資金を作りたい→NISA(つみたてNISA)

- 上記、両方の資金を作りたい→iDeCoとNISAのダブル使い

これが、ベストな選択肢かと。

それぞれ、考慮すべき点を詳しく説明していくわね。

始める前に知っておきたいiDeCoの注意点

60歳以降の老後資金を作るには、iDeCo(イデコ)がいい。と先ほどお伝えしたけれど、iDeCo(イデコ)にはその性質上、注意しなければいけない点があるのよ。

- 一度始めると原則途中解約できない(しかも60歳まで引き出せない)

- 他の控除を享受できない場合がある(住宅ローン控除を受けたい方は要注意)

- 受け取り時に課税対象となる場合がある(退職金がある場合、退職所得控除を受けられない場合がある)

60歳まで途中解約ができない、引き出せない

一度始めると、原則途中解約ができず、60歳になるまで積み立てた金額を引き出すことも出来ないの。

人生って、何が起きるか分からないでしょ。突然仕事を失ったり、病気になって入院したり。そんな時、iDeCo(イデコ)で積み立てたお金は引き出せない。そして毎月積立し続けないといけない(掛け金の支払いを停止することは可能だけど、オススメはしないわ)。

不測の事態に備えて、ある程度資金を貯めておく必要があるわ。iDeCo(イデコ)での資金をあてにしてはいけないという事ね。

因みに、iDeCo(イデコ)で積み立てられる最低金額は5,000円〜。一度iDeCo(イデコ)を始めたとしても、毎月の積立額は変更可能だし、掛け金の支払いを停止することも可能。

ただし、積立額の変更は年に1回しかできないわ。掛け金の支払停止や再開はいつでも可能。でもね、掛け金を払わなかった期間は、退職所得控除(受け取るときの控除)の「勤続年数」にカウントされないから、受け取る際に一時金として受け取る場合、税金が重くなってしまうのよ。

だから、一度始めたら停止はするべきではない(最低金額の5,000円に減らしてでも積立てていた方が良い)。その為には、毎月の掛け金を60歳まで支払えるのか、一度考える必要があるわ。

他の控除を享受できない場合がある

iDeCo(イデコ)のメリットの1つである全額所得控除。ふるさと納税や住宅ローン控除との併用には注意が必要よ。

控除される税金が重複している場合、控除上限を超えてた分は節税効果がないということになりかねないの。

受け取り時に課税対象となる場合がある

iDeCo(イデコ)で積み立てた資金の受け取り方は3パターン。

- 年金として受け取る(定期的に引き出す)

- 一時金として受け取る(全額を一括で引き出す)

- 年金と一時金の組み合わせで受け取る

積立てた資金を年金で受け取る場合は「公的年金等控除」、一時金で受け取る場合は「退職所得控除」が適用され、税金が非課税になる場合があるの。

これがいわゆるiDeCo(イデコ)のメリットとされている、節税効果よ。

ただし、注意があって。

65歳から受給開始される、公的年金とイデコでの年金を合わせた金額が控除額を上回る場合、課税される。

退職金のある人が退職所得控除を利用すると、iDeCo(イデコ)を受け取るときに利用できる控除が利用できなくなる場合がある。

この点に関しては、別の記事で詳しく、分かりやすく書いているので、その記事を読んでもらえると助かるわ。

上記の記事では、あまり知られていないiDeCo(イデコ)のデメリット、罠について書いたんだけど、制度の中身を理解して、上手く使えば節税効果の高い投資対象となるのも事実。

iDeCo(イデコ)に向いている人はこんな人

- 60歳以降の老後資金を貯めたい人

- 60歳までコツコツ積立ができる精神力を持ち合わせた人

- 不測の事態が起こった時、iDeCo(イデコ)で積立てた金額をあてにしない人

- 退職金のない人(フリーランスや自営業者)

特に退職金のないフリーランスや自営業者の方が、自分の年金を積みたてる目的ならiDeCo(イデコ)を始めて大正解。

なぜなら、退職所得控除って全国民に与えられた権利よね。その権利をiDeCo(イデコ)の制度を利用して使うことができるから。

職業によって掛け金の上限額があることに注意ね。

| 掛け金上限 | 職業 | |

| 68,000円/月 816,000円/年 | 自営業 |

| 23,000円/月 276,00円/年 | 専業主婦(専業主夫) |

| 12,000円/月 144,000円/年 | 公務員 |

| 23,000円/月 276,00円/年 | 会社員 (企業年金なし) |

| 20,000円/月 240,00円/年 | 会社員 (企業型確定拠出年金のみに加入) |

| 12,000円/月 144,000円/年 | 会社員 (確定給付企業年金のみに加入、確定給付企業年金と企業型確定拠出年金の両方に加入) |

中長期の資金作りに最強な、つみたてNISA

老後の資金ではなく、10年後、20年後など、ある程度先の未来に資産を増やしておきたいのであれば、つみたてNISAがオススメ。

NISAとは

少額投資非課税制度のことで、その名の通り、対象範囲内(少額)の投資であれば、非課税にしますよ、という制度のこと。

つみたてNISAの対象商品は、厳正なる審査を通ったもののみ(金融庁が選定)。購入時手数料無料、保有中にかかる信託手数料も安く、運用利益が非課税。しかも少額(100円)から積立が可能だから、投資初心者が始めやすい投資なのよ。

もし、ただ貯金しているだけのお金があるなら、つみたてNISAを利用して運用した方がいいわ。

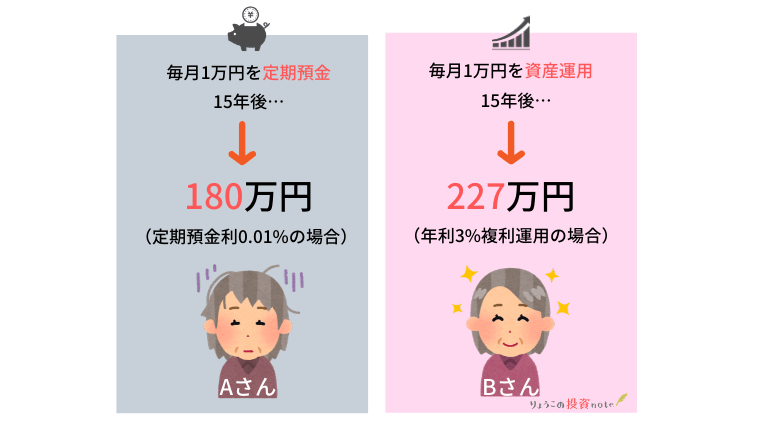

例えば、毎月定期預金で1万円貯めるAさんの場合と、毎月1万円投資するBさん場合ではどれくらい差が出るのか。15年の期間で見てみると。。

[jin_icon_info color=”#e9546b” size=”18px”]前提条件

- Aさん:毎月1万円定期預金

- Bさん:毎月1万円投資(年利3%で運用と仮定)

- 期間:15年

15年積立てた場合のAさんとBさんの結果。毎月1万円を15年間積み立てると元本は180万円。

Aさんは15年後、180万円貯めることができたのに比べ、Bさんは227万円資産を増やすことができたわ。その差は47万円。

年間約3万円ずつプラスになっていることになるの。因みに、年利3%という数字は現実的なのか。答えはYESよ。

実際にどれくらい資金が増えるのか、シミュレーションをしてくれるサイトもあるので、気になる方は検索してみるのも◎。

つみたてNISAは最長20年間非課税になるから、非課税期間はマックスで利用した方がお得(通常投資ででた利益には約20%の税金がかかる)。

と言っても人生何があるか分からないもの。そんな時でも、つみたてNISAなら途中で売却、引き出しが可能。その点iDeCo(イデコ)にはない柔軟さがあるわね。

もちろんデメリットや注意点もあるわ。

- 月約3万円、年間40万円までしか枠がないこと

- 元本割れのリスクがある

- 一般NISAとの併用ができない

投資にはリスクはつきもの。必ずプラスになります、とは言えないのが現実よ。でもそれはどの投資をするにしても同じこと。

つみたてNISAは、金融庁が厳選した投資信託のみにしか投資ができないから、資産形成の土台作りにはもってこいなのよ。

そうなの。

つみたてNISAの始め方を1から解説している記事はこちら↓口座開設からつみたて設定まで記事にしているので、つみたてNISAを始めたいけどやり方が分からない方は必見よ♪

つみたてNISAを始めるなら、ネット証券を利用するようにしましょう。銀行や大手証券会社など、NISAの商品を取り扱っている金融機関は多くあるけれど、取り引きできる商品数が圧倒的に多いのが、ネット証券だから。

ネット証券を利用するには、口座の開設が必要。ものすごく簡単に申し込み&手続きする事ができるので、使わない手はないわ♪しかもwebで簡単申込が可能だから、自宅にいながら口座開設が可能よ。

私のサイトでも楽天証券の開設記事を書いているので、参考にしてみてくださいね。

一般NISAとつみたてNISA、初心者向きなのは…

初心者に向いているのは、圧倒的につみたてNISAの方よ。その理由は後述するとして、まずは一般NISAとつみたてNISAの違いをまとめてみたわ。

| 一般NISA | つみたてNISA | |

| 運用期間 | 5年(最長10年) | 20年間 |

| 運用商品 | 株式・投資信託・REIT・ETFなど | 限定された投資信託とETF |

| 投資限度額 | 年間120万円/最大600万円 | 年間40万円/最大800万円 |

| 節税効果 | 投資で得た利益にかかる税金20.315%が非課税 | 運用で得た利益が非課税 |

色々違うところはあるけれど、注目してほしいのは運用商品ね。つみたてNISAの商品は、金融庁が選定したもののみに投資が可能。それに対して一般NISAは自由度がかなり高いわ。

自由度が高いがゆえに、初心者には少し難しいの。統計では、一般NISAで初めて投資を始めた投資初心者の80%が損をしているという結果に。その点、経験者の95%はプラスになっているとのこと。

だから、投資初心者にはつみたてNISAが向いているのよ。

つみたてNISAに向いているのはこんな人

- とりあえず投資を始めてみたい人

- いつでも売却、引き出せるという安心感が欲しい人

- 貯金するより投資に回して資金を増やしたい人(必ず増えるわけではありません)

老後資金も、それ以外の資金も必要なら

老後資金も欲しい、でもそれ以外の資金も作りたい!

そんなワガママさんはiDeCo(イデコ)とつみたてNISAの併用をオススメするわ。

というより、毎月の積立額に余裕があるなら、併用するのがベストね。だって、税制優遇を受けられる権利は使わなきゃ勿体無いからね。

毎月いくら投資に回せる金額があるのか分からないなら、まずは自分の収支と向き合うことよ。下の記事も参考にしてみてね。

まとめ

一般的には、節税効果の高いと言われているiDeCo(イデコ)が注目されているけれど、私的にはつみたてNISAの方が断然オススメ。

いざという時に引き出せるお金があるって、気持ちに余裕が生まれるから。

いずれにせよ、使い方によっては、iDeCo(イデコ)もつみたてNISAもお得なことに間違いわないわ。

ぜひこの記事を参考にして、投資をスタートさせてくださいね。

iDeCo(イデコ)やNISAだけではなくて他の投資の勉強もしたい!という方は、この記事を読んでみて。

無料でかなりの知識を得られるから、かなりオススメよ。

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース