投資家なら誰でも知っている「S&P500」。

とは言うものの、世間一般的な知名度としてはかなり低めではないかと。

そんな私も、今ではS&P500に投資している投資家の1人。

投資家の間では人気の投資先「S&P500」。S&P500とはどんなものか、なぜ人気があるのか。どうやったら投資ができるのか、少額から投資は可能か、メリット・デメリットなどをこの記事で解説していこうと思います。

もう知らないとは言わせない。この記事を読めばS&P500についての理解が必ず深まるので、ぜひ最後まで読んでいってくださいね。

- S&P500とはなにかが分かる

- S&P500の銘柄がどうやって選ばれているのかが分かる

- S&P500が人気の理由が分かる

- S&P500の過去の実績(年利)が分かる

- S&P500に投資をする方法が分かる

- S&P500に少額から投資可能なのかが分かる

- S&P500が大暴落しても怖くない理由が分かる

- 【番外編】米国株だけじゃない!日本株でも利益を出すことは可能⁈

Contents

S&P500は米国の代表的な株価指数

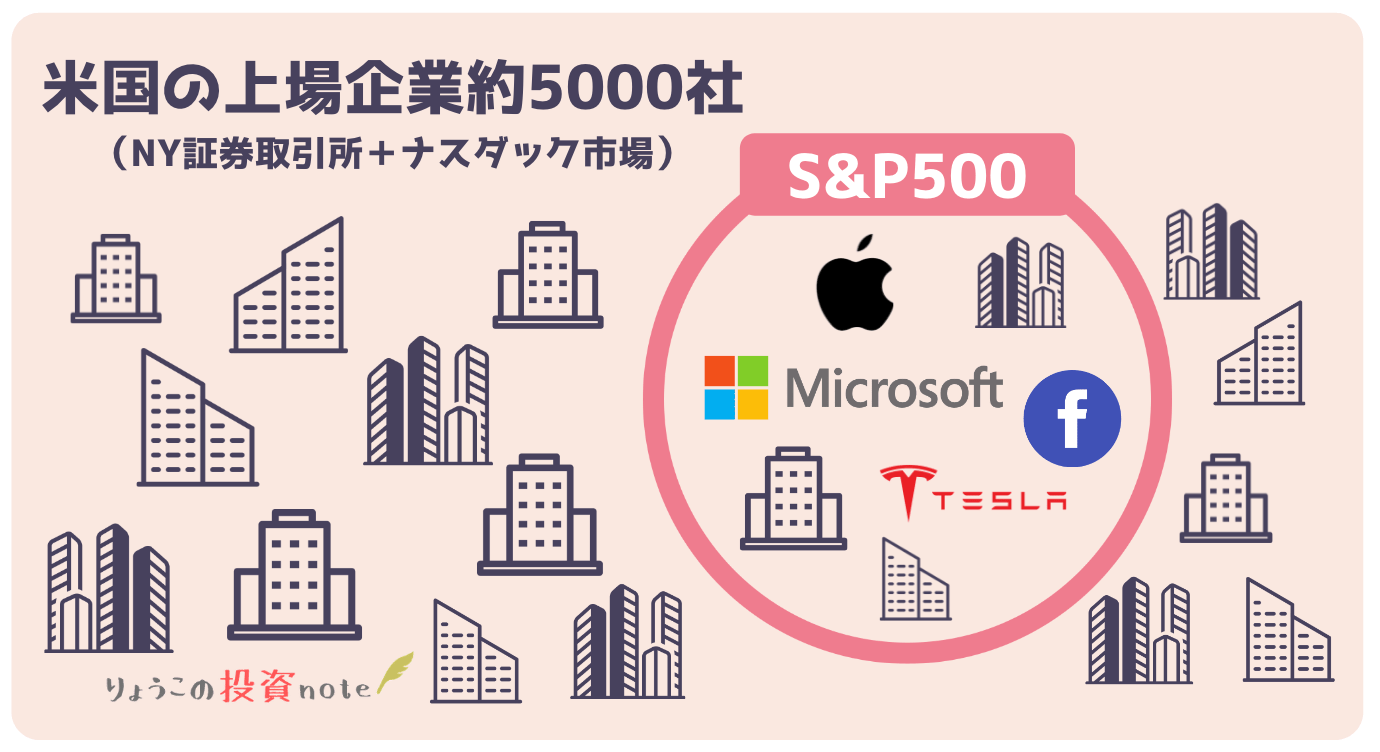

S&P500とは、米国の代表的な株価指数のことで、ニューヨーク証券取引所や、NASDAQなどに上場している企業から代表的な500銘柄を時価総額で加重平均し、指数化したものがS&P500なの。

株価指数とは

株式の相場の状況を示すために、個々の株価を一定の計算方法で総合し、数値化したものである。

出典:Wikipedia

500社と言っても、米国上場企業の全時価総額の80%を占めているんです。

そうね。そしてS&P500のS&Pとは「スタンダード & プアーズ」の頭文字のこと。「スタンダード&プアーズ」というのは、S&P500を算出している会社の旧社名にちなんでいます。

「エス & ピー ファイブハンドレット」「エス & ピー ごひゃく」「エスピーごひゃく」「SPX(エスピーエックス)※」などと呼ばれているわ。

※SPXのXはインデックスのこと。

S&P500の選定基準

S&P500は「S&P ダウ・ジョーンズ・インデックス」が算出しています。

先ほどもお伝えした通り、S&P500の構成銘柄は500社。

NY証券取引所・NYSE American・NASDAQに上場する大企業で構成されているの。

S&P500に選定されるには、基準をクリアする必要があり、条件を満たさない銘柄は除外の対象となってしまう。だから、強い銘柄が残る仕組みになっているのよね。

では、どの様に500社を選んでいるのでしょうか。

S&P500の選定基準がコチラ↓

- 米国企業であること

- 時価総額が一定基準で61億ドル以上あること

- 浮動株※割合が50%以上あること

- 四半期連続黒字が必須

- セクター(業種)のバランスを考慮している

※浮動株とは

発行されている株式の中で、安定した株主に保有されておらず、市場に流通する可能性の高い株式のことをいいます。この「市場に流通する可能性の高い株式」とは、一般の投資家等が市場で日々売買する株式のことを指します。

出典:SMBC日興証券 初めてでもわかりやすい用語集

S&P500とダウ平均の違い

S&P500は米国の代表的な株価指数である、と言うことをお伝えしたけれど、皆さんがよく聞く米国の株価指数といえば「ダウ平均株価」なのではないでしょうか。

そうね。日本では「ダウ平均」の方が馴染みがあるわよね。

ダウ平均株価はS&P500と同様、アメリカの株価指数の1つなの。

その違いは構成銘柄!

ダウ平均株価はアメリカを代表する会社30銘柄の株価指数。

S&P500はアメリカを代表する会社500銘柄の株価指数になっているの。

先ほどもお伝えした通り、500社と言っても、米国上場企業の全時価総額の80%を占めている。

だから、S&P500はよりアメリカ全体の株価の動きを把握するのに適しているんです。

ダウ平均とS&P500の違いについては、別の記事でまとめているわ。気になる方はコチラをクリックして記事を読んでみてくださいね♪

S&P500の構成銘柄は有名企業ばかり

では実際にどの様な銘柄がS&P500に組入れられているのでしょうか。

構成銘柄の一部をのぞいてみると、皆さんが知っている企業も多いのよ。

- マイクロソフト

- アップル

- ジョンソン・エンド・ジョンソン

- バークシャー・ハサウェイ

- Amazon.com

- テスラ など

これらの株をそれぞれ買おうと思うと、大金が必要になる。

S&P500に連動する投資商品は、そんなアメリカの大型株500社をマルッと買える、と言えるんです。

- S&P ダウ・ジョーンズ・インデックスが算出している米国の株価指数

- 採用銘柄は500社(選定基準に合格した500社)

- NY証券取引所・NYSE American・NASDAQに上場する大企業で構成

- 組入れ銘柄に入れ替えがある

- 米国上場企業の全時価総額の80%を占めている

- 1941〜1943年の平均指数を10として算出(表記単位はポイント)

S&P500が人気の理由はなんとなく分かっていただけたでしょうか。S&P500が人気の理由は他にもあるので次の章で紹介していきたいと思います。

S&P500が人気な2つの理由

S&P500はなぜ人気なのか、それは以下の理由が挙げられます。

- 過去の成績が良い

- 投資の神様のお墨付き

過去の成績が良い

S&P500はとにかく過去の実績がすごいんです!リーマンショックやら何やらあったにも関わらずこの数字は、さすがアメリカ!と関心してしまうほど。

ではその実績をみてみましょう。

過去10年 年利平均13%

過去30年 年利平均10%

これはあくまで平均なので、年によって変動はあるけれど、それでも平均でこの数字を叩き出せるのは凄いこと。

因みに、現在の一般的な銀行の定期預金金利は0.01%、

過去15年の日本株の平均利率は3.6%、日本債券の場合1.7%。

比べてみるとS&P500の過去の実績の良さが分かるわよね。

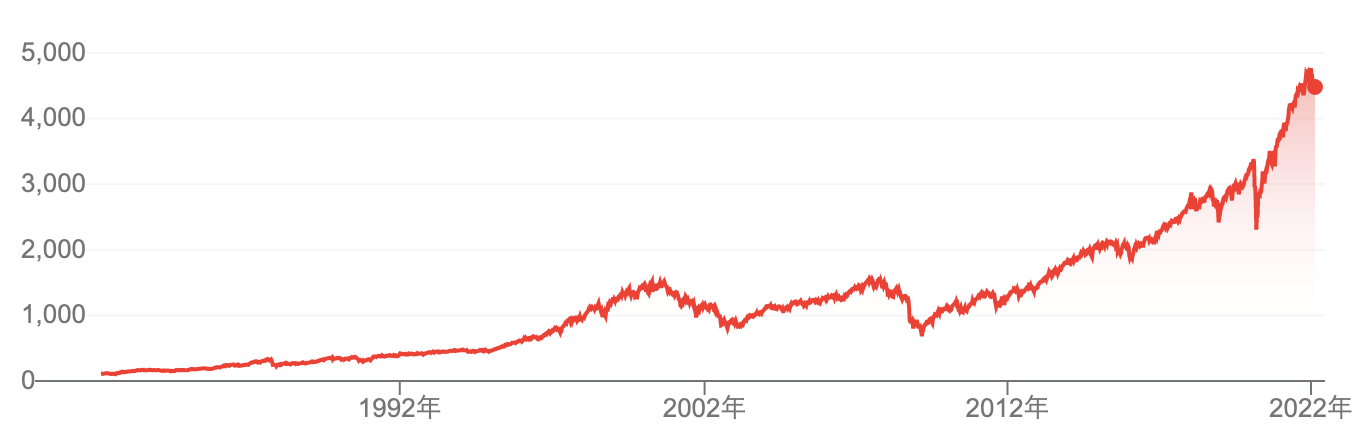

チャート(1980年〜2022年)でみて見ると、右肩上がりなのがよく分かります。

ITバブルのあった2000年代、2008年のリーマンショック、そして2020年のコロナショック、これらの暴落を乗り越え、順調に右肩上がりなのは圧巻。

- 1980年2月末:約114ポイント

- 2022年2月:約4475ポイント

今の価値は、約40年前に比べると、39倍になっているんです。

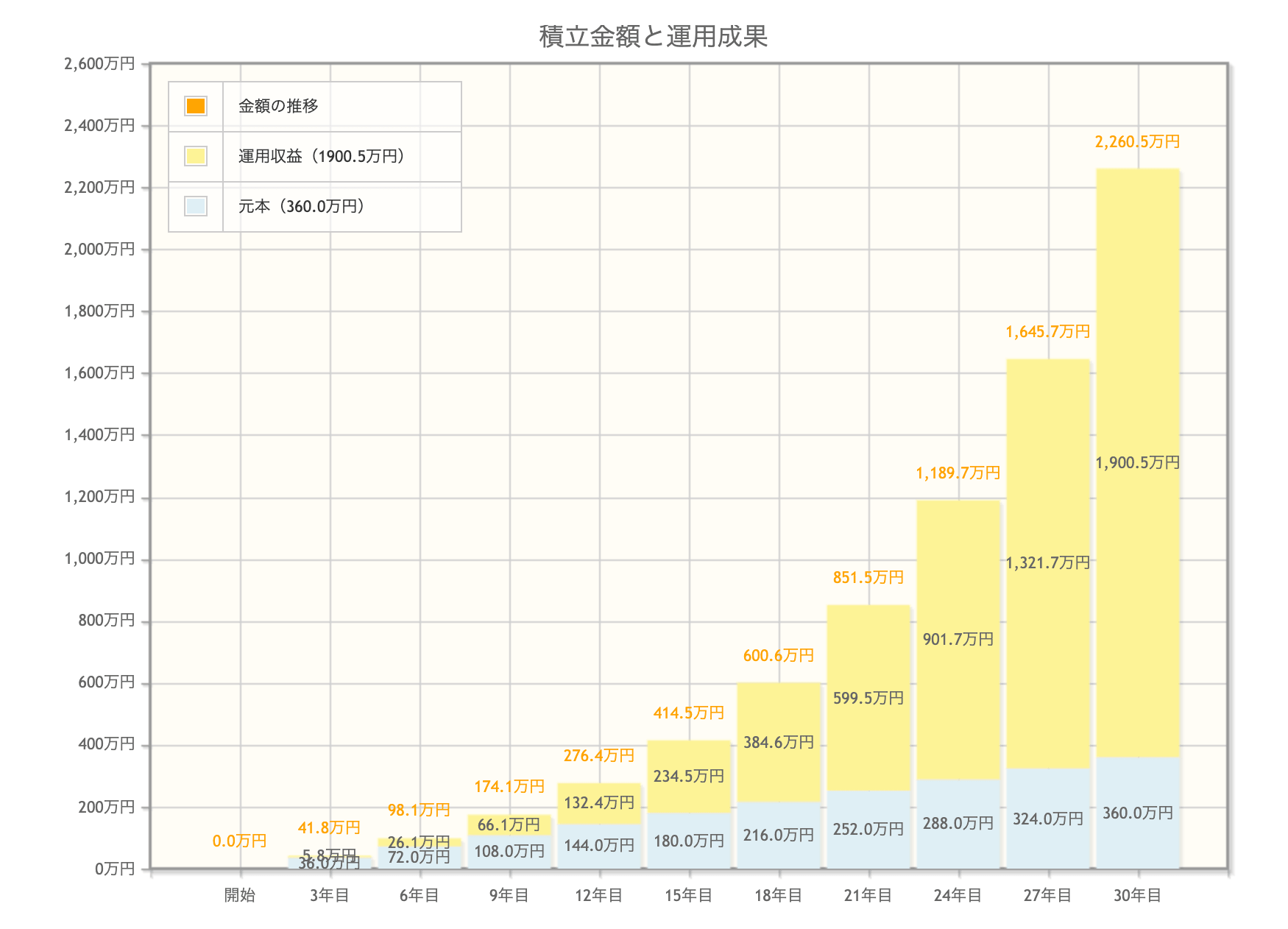

仮に、平均10%のリターンがあると仮定して、毎月1万円をコツコツ30年間、積立投資(複利運用)すると、どうなるのかシミュレーションしてみましょう。

- 平均利回り:10%

- 金額:毎月1万円

- 積立期間:30年間

- 元本合計:360万円

30年後、元本360万円が、約2,260万円に!

なんと利益は1,900万円!

成績の良さがよく分かる結果ですよね。

もちろん、未来は誰にも予想できないので、これからの平均が10%を取れるとは限らない。それでも、過去の実績をみると優秀なのは事実なんですよね。

投資の神様のお墨付き

そして、S&P500人気の理由がもう1つ。投資の神様が推奨しているから。

そう。世界最大の投資持株会社であるバークシャー・ハサウェイの筆頭株主であり、同社の会長兼CEOを務めるウォーレン・バフェット氏。

長期投資で巨額の富を築くことに成功した彼は、投資の神様と呼ばれているの。

その投資の神様が2013年の「株主への手紙」の1部にこう記しているの。

Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P 500 index fund. (I suggest Vanguard’s.)(P20)

現金の10%を短期国債に、90%を非常に低コストのS&P 500インデックスファンドに投資しなさい。私はヴァンガードのインデックスファンドを推奨します。

そして2016年の手紙にも、一般投資家にはS&P500インデックスファンドを推奨しているのよ。

Over the years,I’ve often been asked for investment advice,and in the process of answering I’ve learned a good deal about human behavior. My regular recommendation has been a low-cost S&P 500 index fund.(P24)

長年にわたり、私はしばしば投資のアドバイスを求められ、その回答を通して人の行動について学びました。 通常、私は低コストのS&P 500インデックスファンドを推奨しています。

S&P500に投資する方法とは?少額でも可能?

S&P500に投資をするということは、S&P500をベンチマークとするインデックスファンドを買うということ。

日本において、S&P500に連動するインデックスファンドを買う方法は、以下の2通りあります。

- 投資信託

- ETF(上場投資信託)

投資信託・ETFについての解説記事は以下より参照ください。

たとえば、楽天証券の検索ページで「S&P500」の投資信託を検索すると以下の7件がでてきます。

さらに、投資初心者にオススメしている「つみたてNISA」にも取り扱いがあるんです。

- SBI・バンガード・S&P500インデックス・ファンド(愛称:SBI・バンガード・S&P500)

- eMAXIS Slim 米国株式(S&P500)

- iFree S&P500インデックス

- 米国株式インデックス・ファンド

もしまだNISAを始めていない人がいるのなら、

つみたてNISAでS&P500銘柄からスタートするのはオススメ!

そして、少額から投資出来るかどうかに関してですが、可能です!

証券会社によりますが、投資信託は100円から購入が可能なので、S&P500の投資信託も100円〜投資することが出来ます。

S&P500暴落も怖くない

新型コロナウイルスの影響で米国相場だけでなく、世界が波乱相場に。2019年は絶好調の強気相場だったS&P500も、2020年2月には一気に下落。

しかし2021年には最高値を更新し続け、2022年もその強さは維持し続けています。

このように、株価の暴落が来ても、ずーーーっと下がり続けることはない。市場は回復するということを理解していれば、長期的視野で考えると暴落は怖くないんです。

それと、毎月コツコツ積立投資をしている場合、ドルコスト平均法により株価が下がった時は多く購入することができるます(毎月同じ金額を投資しているから、株価が下がれば数量は多く買えるわよね)。多く買えた分、株価が持ち直した時は利益になりやすいんです。

その他、暴落時でも怖くない理由は、別記事にまとめています↓

S&P500は確かに人気だけど…

ここまで、S&P500は凄い、人気だよ!と話してきたけど、

「この話を聞いたからには絶対S&P500に連動するファンドに投資する!」

と思ったあなた。一旦落ち着きましょう。

確かに人気なのは事実だし、過去の実績もいい、今現時点でベストな投資先はS&P500と言えます。

でもね、未来のことは誰にも分からない。以前他の記事で米国株について、こんなことを書きました。

確かに過去の実績を見ると、米国株を選ぶべきと思うわよね。ではなぜ、私が米国株一択と言わないのか。それには理由があるの。

なぜなら、米国株の上昇がこの先ずっと続くのか、誰にもわからないから。

実は、30年ほど前は、日本の時価総額は米国の約1.3倍あったの。世界株のシェアも日本は40%あった。でも現在は7%程度にとどまっているわね。

世界株の足を引っ張ったのは日本とも言われているの。

日本がイケイケだった当時、アメリカの専門家も「アップルなどのアメリカの会社は、日本を見習わないとダメだ。」と言っていたそう。

当時の専門家も今起こっている逆転現象を予想できなかったんですよね。

今、現状で見ると確かに米国株はオススメ!ただ、大きい視野で捉えると、世界株という選択肢もありなんです。

投資には必ずリスクがついていることを忘れずにね。元本が保証されているものではないので、S&P500に投資をしたからと言って必ず増えるということは言えません。

でもね、「未来のことが分からないから投資をしない」という選択肢が一番危険だと私は思っています。現在の日本の金利の状況やインフレを加味すると、投資は絶対に取り入れるべき。

そして初心者でも投資で利益を出せる簡単な方法は、時間をかけること。20年や30年間、S&P500に毎月小額でも投資を続けていたら、元本より大きな額になるといえます。

【番外編】日本株でも利益を出すことは出来る

最近だとS&P500などの米国株が特に注目されているけれど、日本株にも興味がある!という人は多いです。もちろん、日本株でも利益を出すことは可能です。

日本人である私たちは本来、米国株よりも日本株の方が得意なはずです。なぜなら、決算説明資料などのIR情報は日本語で読むことが可能だから。

株で利益を出そうと思ったら、それなりの勉強やリサーチが必要になってきますが、リサーチに必要な資料は英語よりも日本語の方が読みやすいですよね。

S&P500のようなインデックス投資であれば問題ないけれど、米国の個別株投資を行いたい場合、英語の分からない人にとっては不利と言えます。

なので、個別株投資であれば、米国株より日本株の方が断然オススメ!

日本株もまだまだ捨てたもんじゃないんです。毎年100以上の銘柄が2倍になっているんですよ。

毎年どれくらい2倍株が誕生しているのか、2倍株の探し方は以下の記事にまとめたので、ぜひ読んでみてくださいね。

私も個別株はまだまだ勉強中!

まとめ

投資対象として人気の「S&P500」について解説してみたけど、いかがでしたか?この記事を読んで理解が深まると嬉しいわ。

S&P500にも種類があるけど、どう選んだらいいの?この疑問に対しては、下記の記事を参考にしてみてくださいね♪

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース