つみたてNISAを始めたいけれど、非課税期間が終わる20年後に暴落がきてしまった。利益どころか元本割れ。。

その方法を行えば、損を避けられる可能性も。

投資においては「出口戦略」が大事とも言われるけど、今回はつみたてNISAの出口戦略について考えてみたわ。

- 今回のコロナショックやリーマンショックなどの暴落が20年後に来てしまったら。。そう思ってつみたてNISAを始められない。

- つみたてNISAをやっているけど、このまま続けて良いのか不安

- つみたてNISAの出口戦略を考えた事がない

漠然とした不安があるのは、ただ知らないから。出口戦略が分かっていれば、安心してつみたてNISAを続けられるわ。仮に20年後に暴落が起こっても大丈夫よ。

Contents

非課税期間が終わるとどうなる?

20年間の非課税期間が終わると、商品は自動的に特定口座などの課税口座に移る仕組みになっているの。

20年後も、つみたてNISAの商品を売却せずに、投資を続ける事が可能なのよ。その場合、非課税期間にでた利益には税金はかからず、非課税期間が終了した時点の時価が新たな取得価格となるの。

そうよ。非課税期間が終了した時、値上がりしていた時と値下がりした場合をみてみるわね。

保有資産が値上がりしていた場合

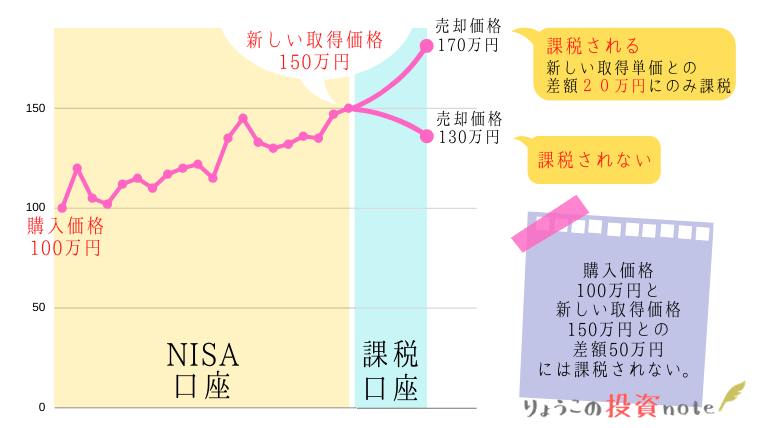

例えば、購入時の価格が100万円で、非課税期間の終了時に150万円まで値上がりしていたとすると、新しい取得価格は150万円となるの。

非課税期間だから、50万円の利益は非課税になるのよ。

そこから課税口座に移され、そのまま運用を続けたとする。売却時に170万円になった場合、新しい取得価格150万円との差額分、20万円に課税されることになるの。

もし最初から課税口座で運用していたら、購入時価格100万円との差額70万円に税金がかっていたことになる。

売却時に130万だった場合、新しい取得価格150万円から利益は出ていないと見なされ、課税の対象にはならない。

もし最初から課税口座で運用していたら、購入時価格100万円との差額30万円に税金がかっていたことになる。

そうなの。問題は、値下がりしていた場合。

保有資産が値下がりしていた場合

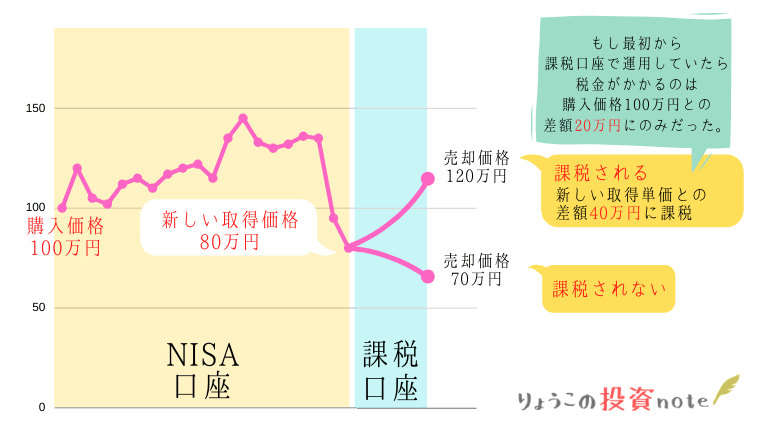

例えば、非課税期間が終了時に暴落が起きてしまい、購入価格100万円より値下がりしてしまったら、新しい取得価格は80万円となってしまう。

売却時に値上がりして120万円になったら、新しい取得価格80万円との差額40万円に税金がかかってしまう。

もし最初から課税口座で購入していれば、購入価格100万円との差額20万円にのみ税金がかかっていたはずなのに、、

でもね、そんなに心配になる必要はないの。

非課税終了はトータル40年

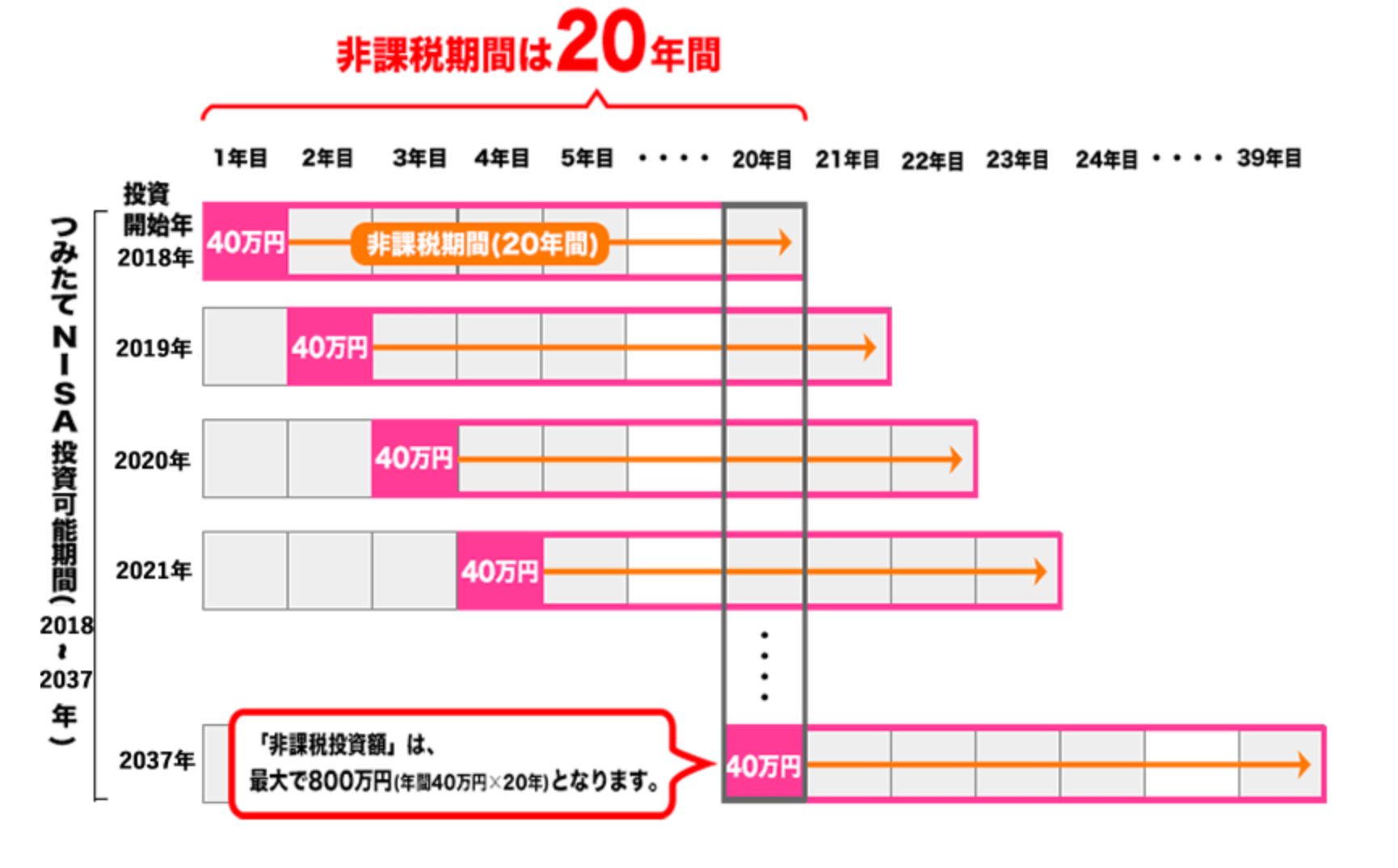

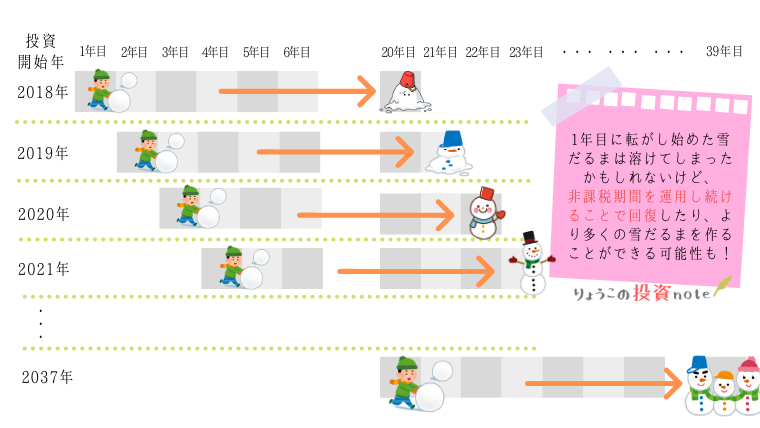

つみたてNISAの非課税期間は20年。でもそれは購入した年から順に20年間なのよ。

画像出典:金融庁HP

画像出典:金融庁HP

2018年に投資したものは20年後の2038年に非課税期間が終了し、2019年に投資したものは20年後の2039年に非課税期間が終了する、といった具合にね。

要は完全に非課税期間が終わるのに40年かかるということ。

ということは、積み立てを初めて20年後に暴落が来ても、影響を受けるのは少額ということ。オススメは、その時に売却するのではなく、そのまま運用を続けること。

その後の値上がりで資産を回復させたり、成長させたりすることも可能。

つみたてNISAの出口戦略

これまでの話を踏まえ、暴落時のつみたてNISAの出口戦略をお伝えすると、

- そのまま持ち続け運用する(資産が回復するのを待つ)

- 売却するにしても1年に40万円まで(非課税枠を最大限利用するため)

となるわ。

非課税期間が終了しても、無理に売る必要はないのよ。

そのまま持ち続ける(回復を待つ)

つみたてNISAを雪だるまに例えて説明するわね。私なりに分かりやすく説明したくて雪だるまにしたんだけど、もし分かりづらかったらごめんなさい。

積み立てを始めた年から雪だるまを作り始めるの。

毎年毎年20年間、雪をコロコロし続けて大きくしていく。

だけど、積み立てを最初に始めた年から20年後に雪だるまさんが溶けてしまった(暴落が起きた)。

その後、相場は持ち直し、通常の雪だるまが作れる状態まで回復。それより、さらに大きな雪だるまが作れるようになった。

このように、残りの非課税期間を運用し続けることで、保有資産が回復したり、成長したりすることがあるの。

そうよね。

必ずプラスになるとは言えないからね。けれど、下落があれば上昇もあるのが相場よ。

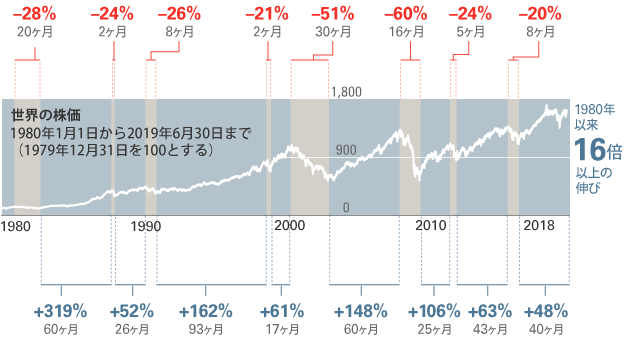

過去の暴落時の弱気相場がどれくらい続いたのか見てみましょう(世界の株価)。

弱気相場とは:直近の高値からの下落率が20%以上である

画像出典:バンガード 終わりのない弱気相場はない

画像出典:バンガード 終わりのない弱気相場はない

グラフの読み方は、上の赤字が弱気相場の下落率と期間を表しているわ。

例えば2000年頃に起きたITバブル崩壊時と、リーマンショック時の下落率と期間はどのくらいだったのか。

- 下落率51%

- 期間30ヶ月

下落率60%

期間16ヶ月

過去の暴落時を見ると、弱気相場の最も長い時でも30ヶ月(2年半)という結果がでたわ。

つみたてNISAはマックス40年積立が可能よね。

その間にもし暴落が来ても、持ち直せる可能性が高いから、そこまで不安になる必要はないの。

ただ、選ぶ商品(ファンド)には注意が必要よ。

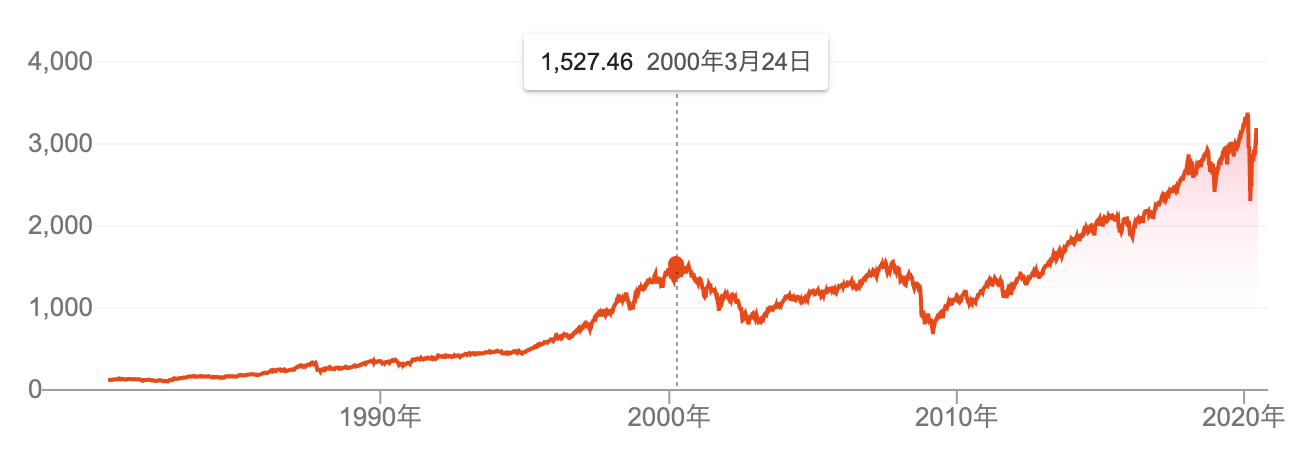

例えば、今回のコロナショックの暴落で、含み損を抱えた人は多かったと思うけれど、もし今から20年前の2000年3月に投資をしていたら、今回の暴落はどう影響を受けたのか。

下落の比較的大きかった2020年3月24日で比較してみるわね。

日本と米国の株式を例にみてみるわ。

- 2000年3月24日:1,527.46ポイント

- 2020年3月24日:2,447.33ポイント

そうなの。もし20年前にS&P500に連動する商品に投資をしていたのであれば、今回の暴落が起こったとしても、投資開始時よりプラスになっているの。

では、日本の場合はどうなのかしら。

(※カーソルが3月24日にどうしても合わせられず、図では3月31日を示してしまっています。)

(※カーソルが3月24日にどうしても合わせられず、図では3月31日を示してしまっています。)

- 2000年3月24日:19,958円

- 2020年3月24日:18,092円

日本の場合、20年前の方が今回の暴落時より上回っているわね。

日本株が悪いと言う訳ではないけれど、もし現在日本株に連動する商品にしか投資をしていないのであれば、見直す必要があるわね(分散投資でリスク回避)。

資産を取り崩さなければいけないのなら

とわ言っても。みんながみな、運用を続けられる訳ではないはず。

もし積み立てた資金を取り崩さなければいけないのなら、定額や定率で崩していくことをオススメするわ。

定額とは毎年決まった額を引き出すこと。定率とは残っている資産(現在価値)のパーセンテージで引き出す額を決めること。例えば、毎年保有資産の5%ずつ引き出していくなど。

定額と定率、どちらがオススメかと聞かれたら「定率」を勧めるわ。定率だと暴落時に引き出せる資金は減る。その方が定額で引き出すより資産が長持ちしやすいからね。

間違っても暴落時に1度に積み立てた額全てを売却することは避けてね。

まとめ

今回は、つみたてNISAの出口戦略について考えてみたけれど、

つみたて開始から20年後に暴落が来てもそれほど恐れることはないって理解してもらえたら嬉しいわ。

つみたてNISAの始め方完全ガイドは以下の記事へ↓

投資の勉強をしたい人に人気の記事はコチラ↓

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース