12月中にやるべきこと。それは「ふるさと納税」です。ただしふるさと納税の目玉となる月は1月〜3月とも言われています。12月にふるさと納税間に合わなかった〜という方は、この記事を読んで今後の参考にしてください。

そもそもふるさと納税とは「応援したい自治体に寄附することで、返礼品がもらえて、寄附金が税金から控除※される制度」のこと。寄附することで特産品等の返礼品がもらえるほか、控除上限額内であれば1〜12月の1年間の寄附額のうち2000円を除く全額が所得税・住民税から控除される仕組み。

※控除:一定の金額を差し引くこと

つまり、2000円を支払えば特産品等の返礼品がもらえる上に、税金も差し引かれて減額になるっていうお得すぎる制度!

こんなお得すぎる制度だけれど、「そもそもふるさと納税って何?」「ふるさと納税は知ってるけど仕組みがよく分からない」「よく分からないから面倒でやっていない」なんて方がいるのも事実。

そこで今回は、以下の内容についてお話しています。

- 【図解】ふるさと納税の仕組み

- ふるさと納税のメリット

- ふるさと納税のデメリット

- ふるさと納税をお得に利用する方法

【図解】ふるさと納税の仕組み

この章では、ふるさと納税の仕組みを以下2点に分けてご説明します。

- ふるさと納税の仕組み

- ふるさと納税の流れ

ふるさと納税の仕組み

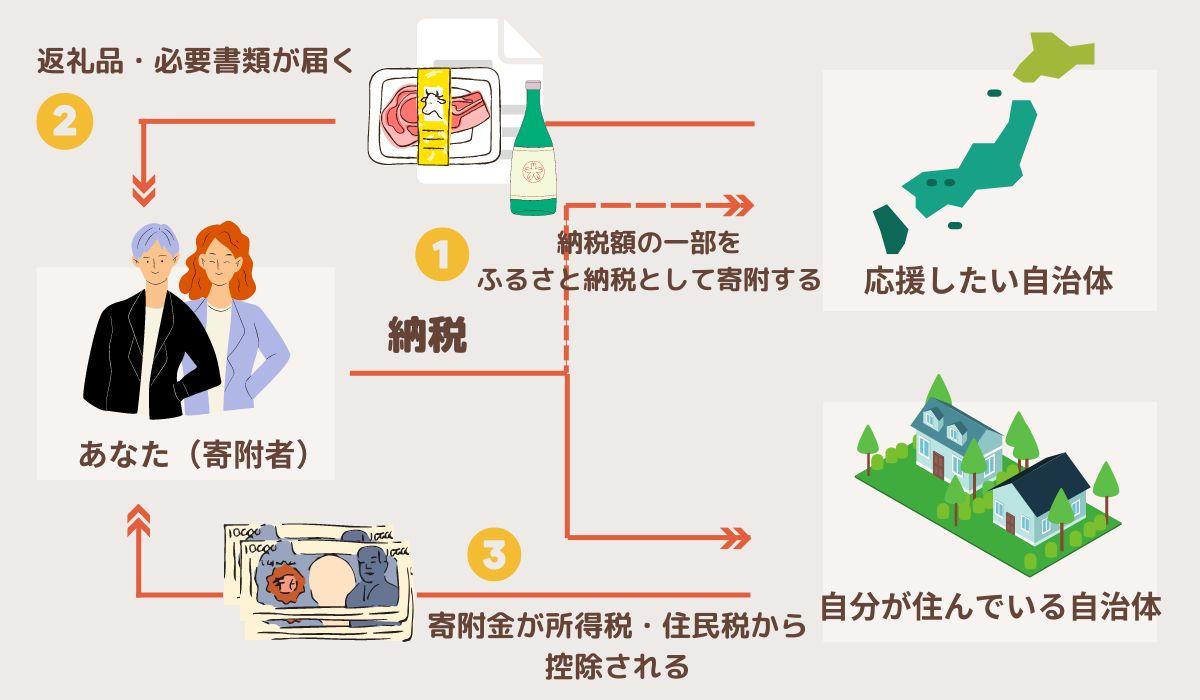

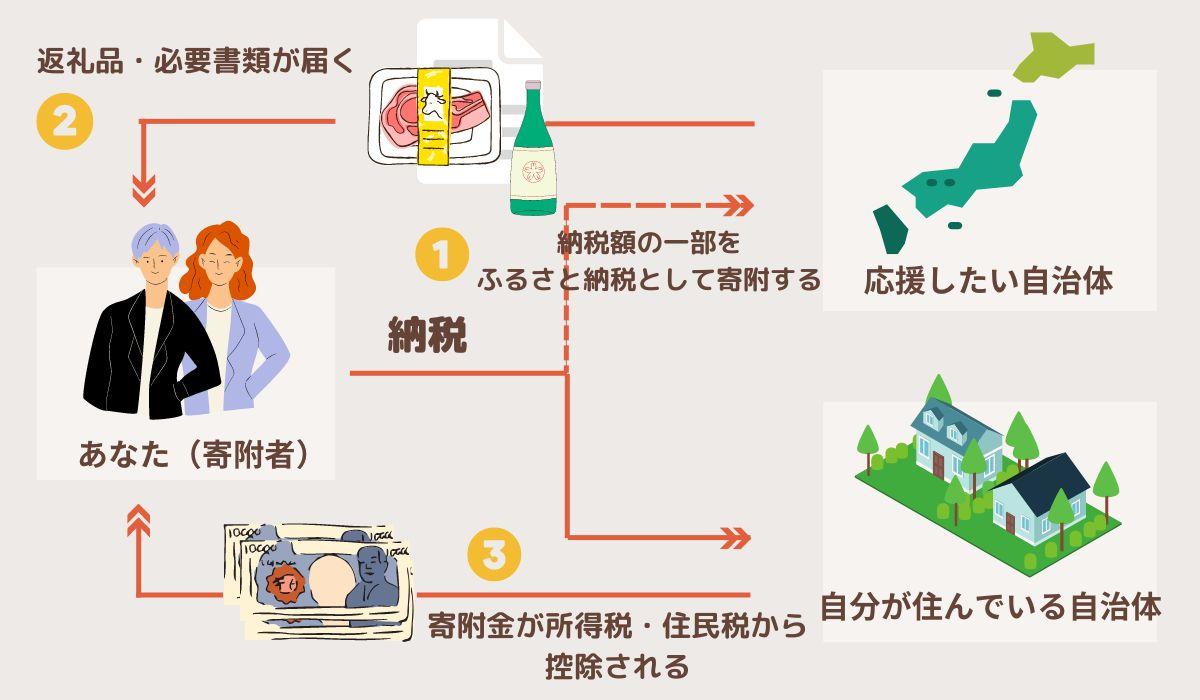

冒頭で少しお話しましたが、ふるさと納税とは「応援したい自治体に寄附することで、返礼品がもらえて、寄附金が税金から控除される制度」のこと。

上記画像にあるように、ふるさと納税は自分が住んでいる自治体へ本来納税するべき金額の一部を、応援したい自治体に寄附する制度です。寄附した自治体からはお礼として返礼品がもらえるほか、寄附金が税金(所得税・住民税)から控除される仕組みです。

- 寄附する

- 返礼品がもらえる

- 寄附金が税金(所得税・住民税)から控除される

詳しくは次の文で見ていきましょう。ふるさと納税の流れをつかむことで理解がより深まります。

ふるさと納税の流れ

ふるさと納税の流れは、初めての方にとって小難しく感じるかもしれませんが、実は簡単!

- 控除上限額を確認する

- 応援したい自治体に寄附する

- 返礼品と必要書類(ワンストップ特例申請書・寄附金受領証明書)が届く

- ワンストップ特例制度の申請または確定申告をする

- 寄附金が税金(所得税・住民税)から控除される

ぞれぞれの流れについて見てみましょう。

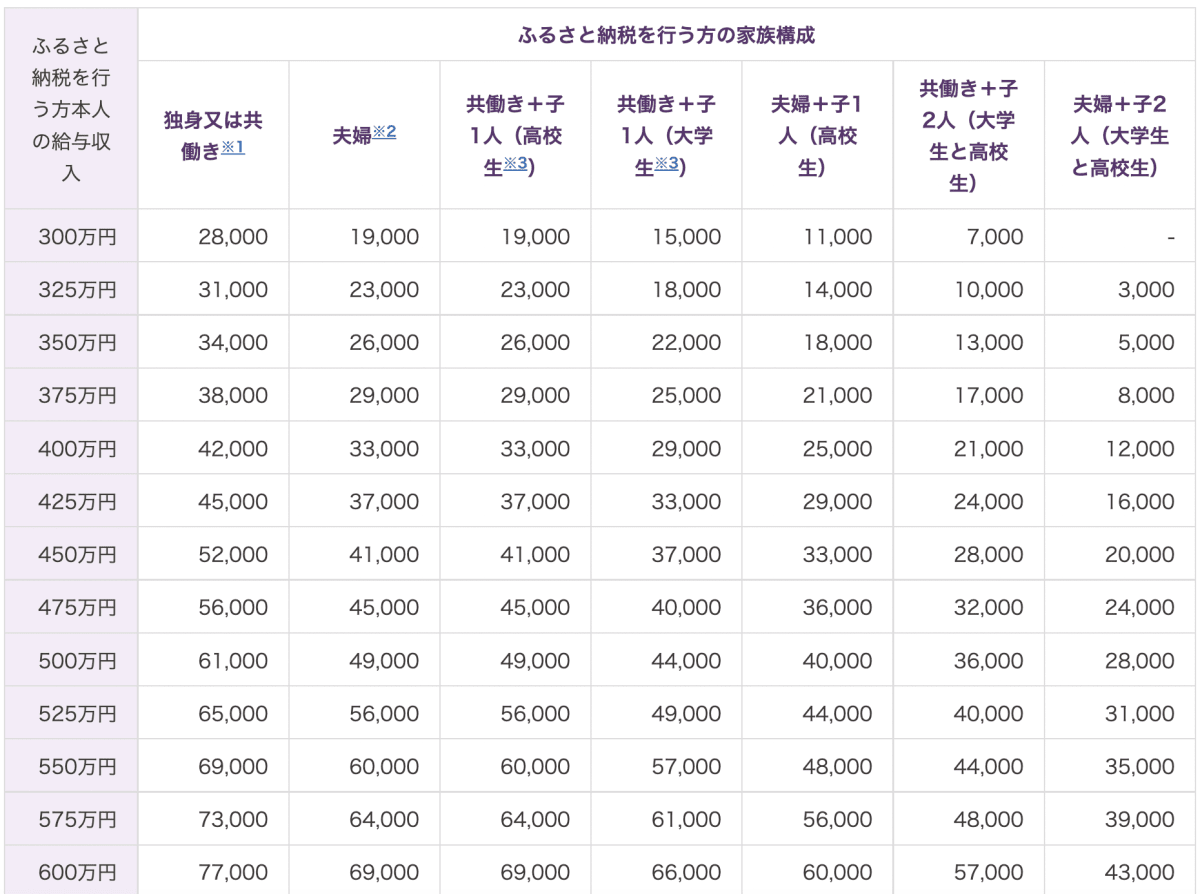

①控除上限額を確認する

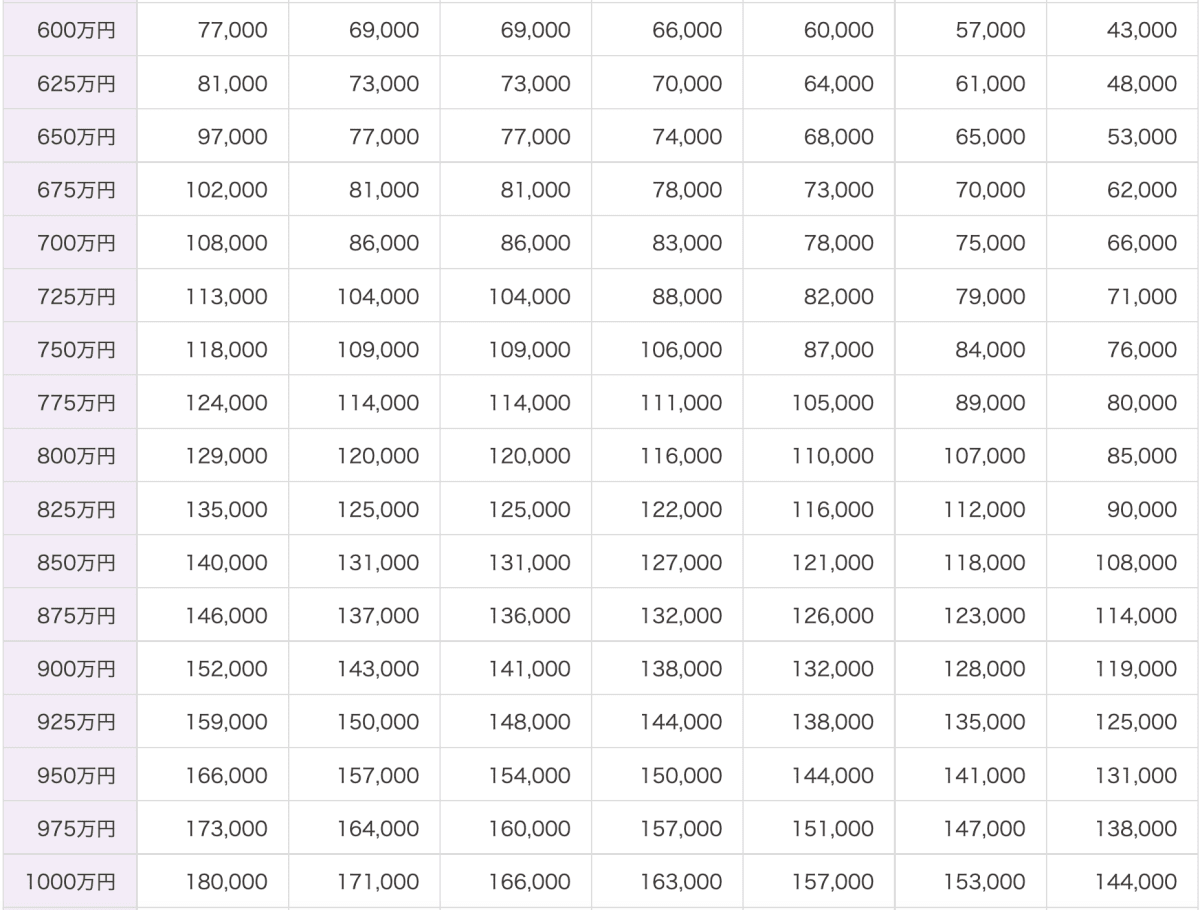

まずは自分の控除上限額を確認しましょう。なぜなら、控除上限額は寄附する人の年収や家族構成によって異なるからです。また控除上限額を超えた金額は自己負担となり控除されません。

控除上限額はネットで「ふるさと納税・シミュレーション」「ふるさと納税 上限」と検索すると確認できます。ただしサイトによって計算の前提条件や結果が異なることがあったり、ご自身が入力した年収にズレがある場合があるので、シミュレーション結果はあくまで目安として捉えておきましょう。

以下、控除上限額の早見表とシミュレーションです。シミュレーションはふるさとチョイスのサイトより、入力項目が少ない簡単版と、入力項目は多いですがより正確な控除上限額が分かる詳細版があるのでご活用ください。

②ふるさと納税サイトで応援したい自治体に寄附する

控除上限額を確認したら、ふるさと納税サイトで応援したい自治体に寄附をします。ふるさと納税サイトは色々あり、ネットで「ふるさと納税 サイト」と検索すると探すことができます。

ちなみにオススメのふるさと納税サイトは「楽天ふるさと納税」です。オススメする理由はポイント還元率が高くなりやすいから。ポイント還元率が高いと何が良いのかについては【4章ふるさと納税をお得に利用】をご覧ください。

③返礼品と必要書類(ワンストップ特例申請書・寄附金受領証明書)が届く

寄附が完了したら、自治体から返礼品と必要書類が届きます。返礼品が届くまでの期間は自治体や返礼品によって異なりますが、およそ数週間〜数ヶ月で届くことが多いです。

また必要書類には、ワンストップ特例申請書・寄附金受領証明書があります。これらの書類はふるさと納税の寄附金控除を受けるために必要なので、忘れたり無くさないように保管しておきましょう。

④ワンストップ特例制度の申請または確定申告をする

ふるさと納税による税金控除を受けるためには、ワンストップ特例制度の申請または確定申告が必要です。どちらかの申請をしないと税金控除は受けられません。

ワンストップ特例制度とは

確定申告をしなくても、簡単にふるさと納税の寄附金控除を申請できる制度

確定申告とは

自分で1年間の所得に対する税金を計算して、税務署へ申告・納税をする手続き

ワンストップ特例制度と確定申告どちらをするのが良いかは人によって異なります。

以下、ご自身が当てはまる条件の申請をご確認ください。

| ワンストップ特例制度 | 確定申告 | |||

| 以下、両方に該当する方が対象 | 以下、いずれかに該当する方が対象 | |||

| 条件 | ふるさと納税以外の確定申告が不要な方(会社員などの給与所得者) | 1年間(1〜12月)でふるさと納税の寄附先が5自治体以内の方 | ふるさと納税以外の確定申告が必要な方(自営業や高所得者など) | 1年間(1〜12月)でふるさと納税の寄附先が6自治体以上の方 |

| 寄附先の自治体数 | 1年間で5自治体まで ※5自治体以内であれば何度でも寄附が可能 | 制限なし | ||

| 税金控除 | 住民税から全額控除 | 所得税・住民税から控除 | ||

| 申請・申告の方法 | 寄附毎に、自治体に申請書・本人証明書類を提出 | 年に一度、税務署に寄附金受領証明書・確定申告書類を提出 | ||

| 申請・申告の期限 | 寄附した翌年の1月10日必着 | 寄附した翌年の3月15日 | ||

⑤寄附金が税金(住民税・所得税)から控除される

ワンストップ特例制度の申請・確定申告が完了したら、それぞれ以下の時期に寄附金が控除されます。

| ワンストップ特例制度 | 確定申告 | |

| 税金控除 | 住民税から全額控除 | 所得税・住民税から控除 |

| 税金控除の時期 | 寄附した翌年6月から翌々年5月まで住民税控除 | ・申告後およそ1〜2ヶ月後に所得税から控除 ・上記同年6月から翌年5月まで住民税から控除 |

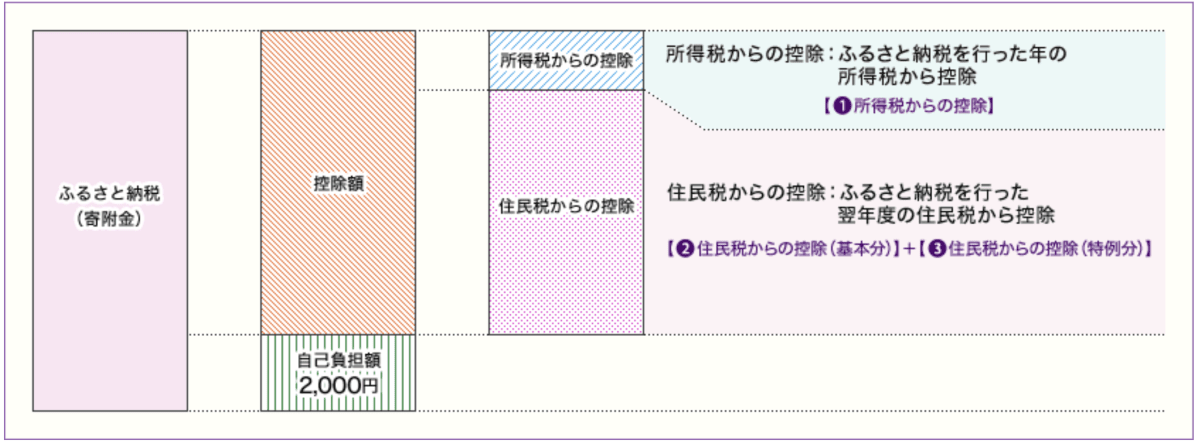

また控除される金額は以下の通り。

控除額 = 寄附額(控除上限額)ー 自己負担2,000円

ふるさと納税のメリット

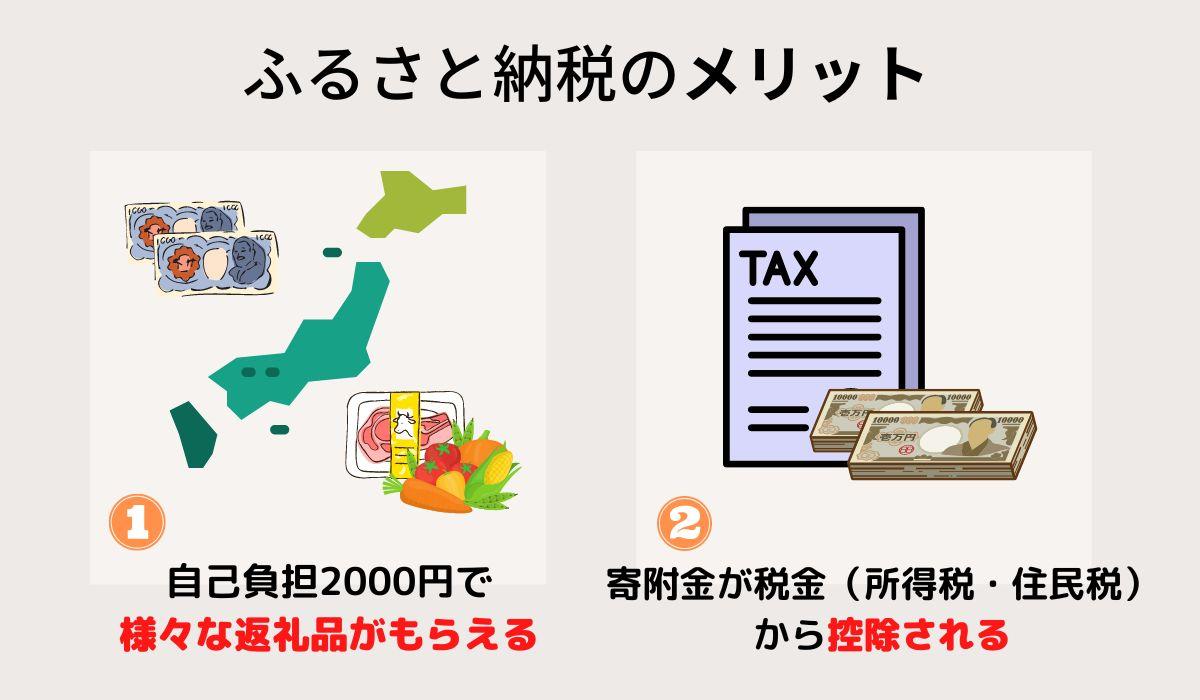

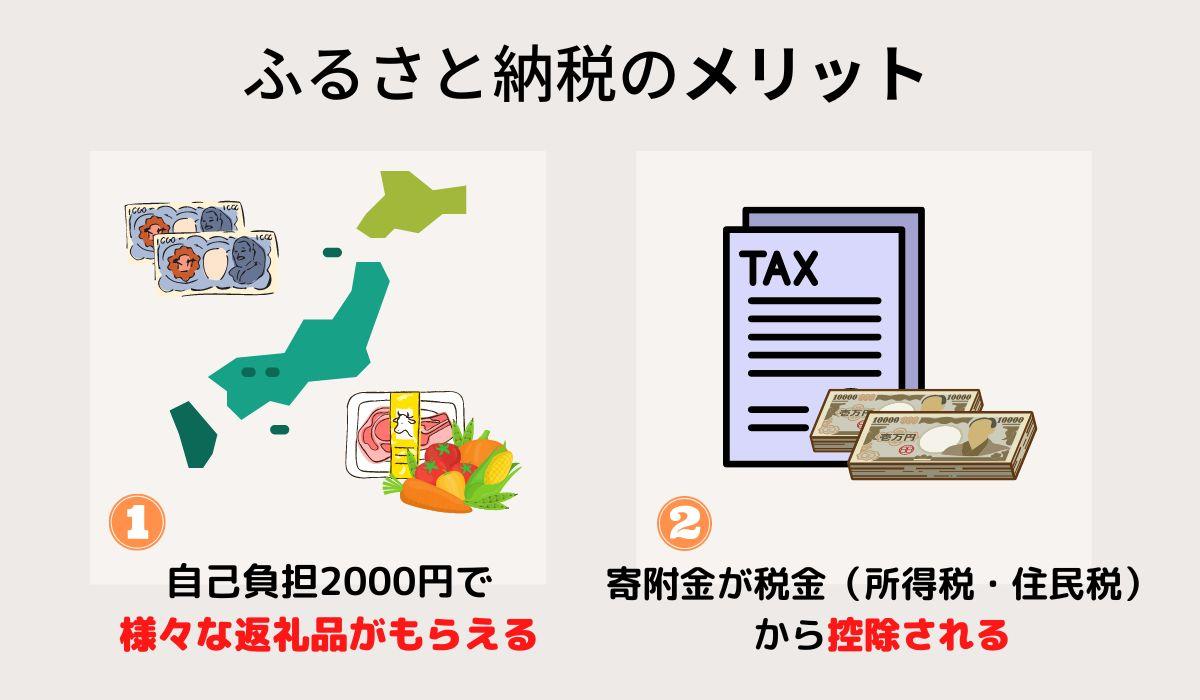

ここまで読んでいただくと、ふるさと納税のメリットはなんとなくお分かりになったのではないでしょうか。改めて、ふるさと納税の大きなメリットは以下2つです。

- 自己負担2000円で様々な返礼品がもらえる

- 寄附金が税金(所得税・住民税)から控除される

詳しく見てみましょう。

自己負担2,000円で様々な返礼品がもらえる

ふるさと納税は、自己負担2000円で様々な返礼品をもらうことができます。自己負担が発生するものの、2000円以上に値する返礼品は多く自己負担額を帳消しにしてくれます。

返礼品は自治体によって様々で、お肉や海産物といった食べ物からトイレットペーパーや化粧品のような日用品まであります。普段買わない豪華な食べ物で贅沢をしたり、日用品をもらって生活費を浮かせるなど、様々な返礼品がもらえることで、いつもの生活がちょっと良いものになります。

寄附金が税金(所得税・住民税)から控除される

ふるさと納税の寄附金は、控除上限額内であれば自己負担2000円を除く全額が税金から控除されます。ふるさと納税によって控除されるのは所得税と住民税です。控除されることにより税金が減額されます。

1章ふるさと納税の流れでもご説明しましたが、控除される金額は以下の式から求められます。

控除額 = 寄附額(控除上限額)ー 自己負担2,000円

例えば、控除上限額である5万円を寄附した場合、自己負担2000円を除く4万8000円が所得税または住民税から控除されます。

【プチメリット】寄附金の使い道を選択できるため税金の使われ方やまちづくりに目を向けることができる

ふるさと納税の寄附金は、自治体やふるさと納税サイトで使い道を選択できることもメリットのひとつです。

使い道を選択できることによって、普段私たちが納めている税金の使われ方や、自分の意見が反映されることによってまちづくりに目を向けることができます。使い道は環境保護や子育て支援など様々です。

ふるさと納税のデメリット

ふるさと納税のデメリットは以下2つです。

- 控除上限額を超えた金額はただの自己負担になる

- ワンストップ特例制度と確定申告は併用できない

詳しく見てみましょう。

控除上限額を超えた金額はただの自己負担になる

控除上限額を超えた金額を寄附した場合、上限額を超えた金額はただの自己負担になります。控除上限額内であっても2000円の自己負担が発生しますが、上限額以上の寄附は自己負担額が増える上に税金から控除されることもありません。

ワンストップ特例制度と確定申告は併用できない

ふるさと納税の寄附金控除を受けるために必要なワンストップ特例制度と確定申告は併用できません。それぞれ申請できる人の条件が異なるからです(1章ふるさとワンストップ特例制度の申請または確定申告をするでご説明しています)。

もしワンストップ特例制度の申請と確定申告を両方行った場合、確定申告が優先されます。確定申告が優先されると、ワンストップ特例制度の申請は無効になります。

【ふるさと納税をお得に利用】ポイント還元で自己負担2000円を0円にする

ふるさと納税は自己負担2000円が発生しますが、利用するふるさと納税サイトやクレジットカードによるポイント還元で自己負担を0円にすることが可能です。ポイントの還元率が高いほど自己負担2000円を相殺できて、実質0円でふるさと納税をすることができます。

「1章ふるさと納税サイトで応援したい自治体に寄附する」でご紹介しましたが、ふるさと納税サイトは楽天ふるさと納税がオススメです。なぜならポイント還元率が高くなりやすいからです。

楽天ふるさと納税より(2022年12月時点)

まず楽天ふるさと納税サイトを使うことでポイントをもらうことができ、楽天のクレジットカードや証券口座を利用しているとさらにポイントが伸びやすくなります。そのため自己負担2000円を0円にできる可能性が高いです。

エポスポイントUPサイトより(2022年12月時点)

楽天ふるさと納税以外にも、ふるさと納税サイトさとふるとエポスカードを連携することで、ポイント還元率が高くなるケースもあります。

ポイント還元は、ふるさと納税サイトやクレジットカードの種類・タイミングによって還元率が左右されることがあるので、ふるさと納税を行う際は事前に確認しましょう。

まとめ

・ふるさと納税とは

応援したい自治体に寄附することで、返礼品がもらえて、寄附金が税金(所得税・住民税)から控除される制度。

・ふるさと納税の仕組み

・ふるさと納税の流れ

1.控除上限額を確認する

2.ふるさと納税サイトで応援したい自治体に寄附する

3.返礼品と必要書類(ワンストップ特例申請書・寄附金受領証明書)が届く

4.ワンストップ特例制度の申請または確定申告をする

5.寄附金が税金(所得税・住民税)から控除される

ポイント還元で自己負担2000円を0円にする

ポイント還元のあるふるさと納税サイトやクレジットカードを使うことで、自己負担2000円を0円にできる可能性がある。

ふるさと納税サイトは「楽天ふるさと納税」がオススメ。ポイント還元率が高くなりやすいから。

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース

投資の達人になる投資講座

投資の達人になる投資講座 お金の教養講座Plusコース

お金の教養講座Plusコース ABCash体験コース

ABCash体験コース